Forskellen mellem lån kontra leasing

Lån

Et lån kan defineres som at give penge af en part til en anden part på aftalen om, at penge vil blive tilbagebetalt af sidstnævnte til førstnævnte i overensstemmelse med låneaftalen. Renter, løbetid og andre vilkår vil blive defineret i låneaftalen på forhånd.

Parter involveret i lånetransaktionen er

- Långiver - den der giver penge

- Låntager - den der tager penge

En låntager skal betale tilbage til långiveren hovedbeløbet sammen med renter over lånets løbetid baseret på en låneaftale. Der er forskellige typer lån, baseret på arten af brugen af midler, det kan kaldes fra personlige lån til forretningslån. Lån kan også kategoriseres på grundlag af den sikkerhed, som låntageren har stillet låntageren til, og det spænder fra usikrede lån til langsigtede lån. Generelt er låntageren nødt til at sikkerhedsstille nogle af hans aktiver med långiveren, når han tager lån.

I nøddeskal, uanset lånets art eller type, er låntageren nødt til at tilbagebetale långiveren sammen med renter over lånets løbetid.

Leje

En leasingkontrakt er en aftale mellem to parter, hvor den ene part (ejeren af aktivet også kaldet leasinggiver) tillader den anden part (kaldet leasingtager) at bruge sine aktiver (aktiver kan være alt fra fast ejendom, maskiner, udstyr osv. .) For en aftalt periode til gengæld for periodiske betalinger. Generelt er disse periodiske betalinger faste, og kvantiteten af periodisk betaling og leasingperioden vil være baseret på leasingaftalen. I en lejekontrakt ville sikkerheden være det udstyr, der er lejet i det meste af sagen.

En leasingkontrakt kan bredt kategoriseres i en kapital- og operationel leasing. I en kapitalkontrakt er der en bestemmelse om, at leasingtageren skal overdrage ejerskabet til det leasede aktiv til leasingtager ved afslutningen af leasingperioden. I tilfælde af en kapitalforpagtning skal lejeren vise det leasede aktiv i aktivsiden og et lån svarende til værdien af aktivet på forpligtelsessiden i balancen. I leasingperioden afskrives leasingtager aktivet og tilbagebetaler lånet til en leasingtager. I en operationel lejekontrakt forbliver ejerskabet af det leasede aktiv hos leasinggiveren, og leasingtager vil returnere aktivet, når en kontrakt er forbi. Lejer skal bare registrere den faste betaling i resultatopgørelsen som en lejeomkostning.

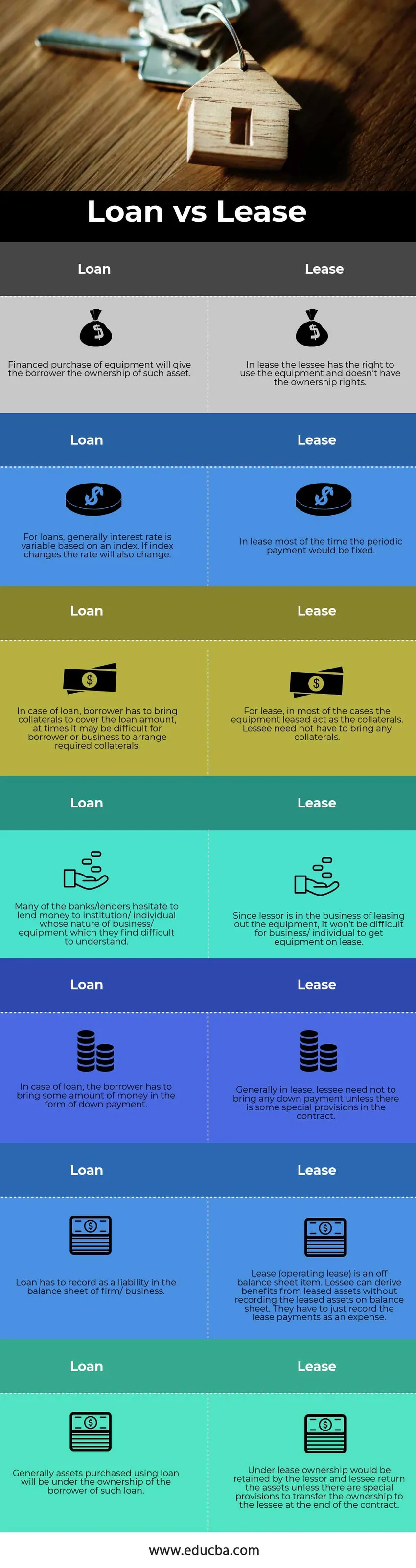

Sammenligning fra hoved til hoved mellem lån vs leasing (infografik)

Nedenfor er top 7-forskellen mellem Lån vs Lease

Vigtigste forskelle mellem lån vs leasing

Begge lån kontra leasing er populære valg på markedet. lad os diskutere nogle af de største forskelle mellem lån vs leasing

- Et lån giver ejerskabsretten til de købte aktiver til låntageren, mens det i lejekontrakten kun er rettighederne til at bruge det leasede udstyr.

- At se ud efter en låntager til at finansiere det udstyr, du har brug for at købe, ville være meget mere tidskrævende end at leje de samme aktiver fra en leasinggiver

- At eje udstyr gennem lån vil give låntager mulighed for at afskrive det i deres regnskab og kan således benytte skattefordelen, hvorimod en leasinggiver i tilfælde af lejekontrakt ikke må afskrive aktiverne, da der ikke er registrering af aktiver i lejers bøger

- Hvis emneudstyret efter en periode ikke ville have mere interesse for virksomheden, ville lejemetoden være meget mere fleksibel end lånemetoden

- Regnskabsmæssig hensættelse til leasing uden for balancen ville give en bedre resultatforhold for virksomheden, end hvad der kunne have været tilfældet med køb af aktiverne ved hjælp af lån (forudsat at alt andet er konstant)

- Der er en udbetaling i tilfælde af lån, mens der generelt ikke udbetales forskud i tilfælde af leasing

Sammenligningstabel over lån mod leasing

Nedenfor er den 7 øverste sammenligning mellem lån vs leasing

|

LÅN |

LEJE |

| Finansieret køb af udstyr giver låntageren ejerskabet til et sådant aktiv. | I en lejekontrakt har lejeren ret til at bruge udstyret og har ikke ejendomsretten |

| For lån er en generel rente variabel baseret på et indeks. Hvis indekset ændres, ændres kursen også | I en lejekontrakt vil det periodiske betalingsforløb være fast |

| I tilfælde af et lån skal en låntager medbringe sikkerhedsstillelser for at dække lånebeløbet, til tider kan det være vanskeligt for låntager eller virksomhed at arrangere nødvendige sikkerhedsstillelser. | Til leje fungerer det leasede udstyr i de fleste tilfælde som sikkerhedsstillelse. Lejer behøver ikke at medbringe sikkerhedsstillelse. |

| Mange af bankerne / långiverne tøver med at låne penge til institution / individ, hvis beskaffenhed / udstyr, som de har svært ved at forstå. | Da udlejer er i gang med at lease udstyret, vil det ikke være vanskeligt for en virksomhed / enkeltperson at få udstyr på leasing. |

| I tilfælde af lånet skal låntageren medbringe et vist beløb i form af forskud | I lejekontrakten behøver lejeren generelt ikke at betale nogen udbetaling, medmindre der er nogle særlige bestemmelser i kontrakten. |

| Et lån skal optages som en forpligtelse i virksomhedens / virksomhedens balance | Leasing (operationel leasing) er en post, der ikke er balance. Lejeren kan få fordele fra leasede aktiver uden at registrere de leasede aktiver i balancen. De skal bare registrere lejekontrakterne som en udgift. |

| Generelt vil aktiver, der er købt ved hjælp af lån, ejes af låntageren af et sådant lån. | I henhold til en leasingkontrakt bevares ejerskabet af udlejer og leasingtager returnerer aktiverne, medmindre der er særlige bestemmelser for at overføre ejerskabet til leasingtager i slutningen af kontrakten. |

Konklusion - Lån kontra leasing

Som nævnt ovenfor har begge lån kontra leasing både sin egen fordel og ulempe. En beslutning om lån eller leasing bør træffes efter en holistisk analyse af forretningssituationen og formålet med det udstyr, der skal købes eller lejes. Hvis virksomheden ikke har tilstrækkelige midler til at foretage udbetalingen eller ikke har tilstrækkelig sikkerhed til at dække lånet, og bare skal bruge aktivet, fungerer leasingkontrakten bedst. Hvis en virksomhed ønsker at eje aktiverne på lang sigt og har nok midler til at nedbetale og kan gennemgå dokumentationen for finansiering, ville lånet være en bedre mulighed. Det er også vigtigt at forstå de forskellige implikationer af lån kontra leasing på en virksomheds kontobøger, så læseren korrekt kan måle virksomhedens resultater.

Anbefalede artikler

Dette har været en guide til den største forskel mellem lån vs leasing. Her diskuterer vi også de vigtigste forskelle på lån mod lejemål med infografik og sammenligningstabel. Du kan også se på de følgende artikler for at lære mere.

- Lån vs forskud - Topforskelle

- Forskellig mellem optioner kontra aktie

- Vækstbeholdning vs værdibeholdning

- Leasing kontra leje - hvilken der er bedre