Forskellen mellem livrente vs IRA

En livrente er en mulighed, hvor der foretages periodiske tilbagetrækninger. Dette er en aftale indgået mellem investoren og tredjepart, hvor investoren betaler hele beløbet til virksomheden og modtager et afbetalingsbeløb, når pensionsalderen er nået. Således giver livrenten en stabil indkomst, når pensionsalderen er nået. I en IRA investerer investorer et vist beløb til pensionsopsparing på en konto hos opfindernes arbejdsgiver. De ligner livrenter på en måde, hvor der afsættes penge til forskellige aktivklasser. Denne konto indeholder en sum penge, der holdes til side fra de skattepligtige konti.

Hvad er livrente, og hvordan fungerer det?

Livrenter er forsikringsprodukter designet til at give investorer en indkomststrøm. Der er livrenter, som også inkluderer ydelser ved dødsfald og giver modtagerne det forudbestemte beløb i tilfælde af pludselig død inden udløbet af opsigelsesperioden. Livrenter kan medbringes med de penge, der opbevares på den skattepligtige konto. Livrenter kan ejes i fællesskab

Hvad er IRA, og hvordan fungerer det?

Penge kan indbetales før skat og der opkræves ingen skatter, før der trækkes tilbage. En skat på 10% anvendes som en sanktion ved tilbagetrækning. Der er dog undtagelser fra disse sager som at købe et hus for første gang, hvor der ikke kræves nogen straf. IRA er også baseret på indkomst, og personer under en bestemt indkomst er muligvis ikke berettigede.

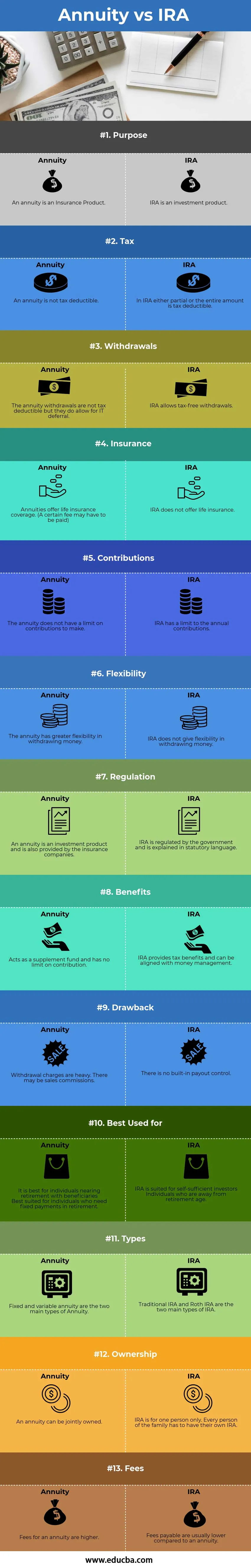

Sammenligning fra head to head mellem annuitet vs IRA (Infographics)

Nedenfor er top 13-forskellen mellem annuitet vs IRA:

Vigtige forskelle mellem livrente vs IRA

Begge livrenter mod IRA er populære valg på markedet; lad os diskutere nogle af de største forskelle mellem livrente vs IRA

- En livrente er ikke fradragsberettiget, mens IRA enten er delvis, eller hele beløbet er fradragsberettiget.

- Livrenteoptagelser er ikke skattefradrag, men de muliggør udskydelse af IT, mens for IRA-tilbagetrækninger er skattefrie.

- Livrenter tilbyder livsforsikringsdækning. (Der kræves muligvis et bestemt gebyr). IRA har en grænse for de årlige bidrag.

- Det er bedst for personer, der nærmer sig pension med modtagerne. Og er bedst egnet til personer, der har behov for faste betalinger ved pensionering. IRA er velegnet til selvforsynende investorer og til personer, der er væk fra pensionsalderen.

- Gebyrer for at administrere livrente er højere, mens gebyrer for at styre IRA er relativt lavere

- Følgende er de vigtigste typer livrente.

Faste livrenter

Disse typer livrenter påvirkes ikke af ændringer i rentesatser eller markedsudsving og er således de sikreste annuitetsformer. Typer af faste livrenter er øjeblikkelig livrente og udskudt livrente. I en øjeblikkelig livrente modtager investoren betalinger, så snart han foretager den første investering. I en udskudt livrente akkumuleres pengene i en forudbestemt periode, før betalingerne begynder.

Variable livrenter

Disse annuiteter, som navnet antyder, er af varierende art og giver mulighed for investorer at generere en høj afkast ved at investere i egenkapital eller obligationer. Indtægter afhænger af udførelsen af disse aktiver. Dette er beregnet til investorer, der er klar til at tage risiciene.

- Følgende er de vigtigste typer af IRA

Traditionel IRA

Midler pålægges ikke skat, medmindre de trækkes tilbage. Der opkræves 10% straf, hvis de trækkes tilbage før pensionering.

Roth IRA

I tilfælde af Roth skal IRA skattepligtige hvert år. Årlige bidrag ydes efter skat, og der vil derfor ikke blive opkrævet noget gebyr i pensionsperioden. Denne mulighed betragtes som mere fordelagtig end den traditionelle IRA.

- En livrente kan ejes i fællesskab, mens IRA kun er til én person. Hver person i familien skal have deres egen IRA

- Tilbagetrækningsafgifter er tunge. Der kan være salgsprovisioner. Der er ingen indbygget udbetalingskontrol.

Annuitet vs IRA-sammenligningstabel

Lad os se på top 13-sammenligningen mellem livrente mod IRA

| Grundlaget for sammenligning mellem livrente vs IRA |

livrente |

IRA |

| Formål | En livrente er et forsikringsprodukt | IRA er et investeringsprodukt |

| Skat | En livrente er ikke fradragsberettiget | I IRA er enten delvis eller hele beløbet fradragsberettiget |

| Udbetalinger | Livrenteoptagelser er ikke skattemæssigt fradragsberettigede, men de muliggør udskydelse af IT | IRA tillader skattefri tilbagetrækning |

| Forsikring | Livrenter tilbyder livsforsikringsdækning. (Der kræves muligvis et bestemt gebyr) | IRA tilbyder ikke livsforsikring |

| Bidrag | Livrente har ikke en grænse for bidrag, der skal ydes | IRA har en grænse for de årlige bidrag |

| Fleksibilitet | Livrente har større fleksibilitet i at hæve penge | IRA giver ikke fleksibilitet i at hæve penge |

| Regulering | En livrente er et investeringsprodukt og leveres også af forsikringsselskaberne | IRA er reguleret af regeringen og forklares på lovmæssigt sprog |

| Fordele | Fungerer som en tillægsfond og har ingen bidragsbegrænsning | IRA giver skattefordele og kan tilpasses pengehåndtering |

| ulempe | Tilbagetrækningsafgifter er tunge. Der kan være salgsprovisioner | Der er ingen indbygget udbetalingskontrol |

| Bedst brugt til | Det er bedst for personer, der nærmer sig pension med modtagerne

Bedst egnet til personer, der har behov for faste betalinger ved pensionering | IRA er velegnet til selvforsynende investorer

Personer, der er væk fra pensionsalderen |

| typer | Fast og variabel annuitet er de to hovedtyper af annuitet | Traditionel IRA og Roth IRA er de to hovedtyper af IRA |

| Ejendomsret | En livrente kan ejes i fællesskab | Traditionel IRA og Roth IRA er de to hovedtyper af IRA |

| Gebyrer | Gebyrer for en livrente er højere | Gebyrer, der skal betales, er normalt lavere sammenlignet med en livrente |

Konklusion -

Både Livrente vs IRA leverer sunde pensionsplaner, hvis de styres korrekt. Livrente har et stort antal indstillinger, mens IRA som specificeret har to typer optioner traditionel og Roth. Den største forskel mellem livrente og IRA-ordninger ligger i bidragsbegrænsningen. Bidrag i IRA er begrænset med begrænsede midler, mens livrente ikke påvirkes af sådanne begrænsninger. Begge livrente vs IRA-produkter giver mulighed for at øge og vokse din investering på skatteudskudt grundlag. Et vigtigt punkt at bemærke er, at disse investeringer ikke er gensidigt eksklusive, og en investor kan investere i begge disse produkter, hvis han ville. Der er dog ingen grund til, at en person skal vælge begge, især hvis de har opbrugt de skattefordelte konti.

Anbefalede artikler

Dette har været en guide til den største forskel mellem livrente mod IRA. Her diskuterer vi også Annuity vs IRA centrale forskelle med infografik og sammenligningstabel. Du kan også se på de følgende artikler for at lære mere.

- Topforskelle på 401 (K) vs Roth IRA

- Guerilla Marketing vs Viral Marketing

- Forskelle mellem finans og økonomi

- Sammenligning af investering kontra opsparing